ETF, które dzisiaj omówimy mogą być solidną inwestycją, jeśli szukasz dywersyfikacji i niskich kosztów. Sprawdź najlepsze ETF do kupienia w tym roku.

Jak wybrałam „najlepsze” ETF-y na ten rok?

Wybór ETF-ów do zestawienia nie polega tylko na przejrzeniu rankingów. Sprawdzam kilka kryteriów, które w 2025 roku szczególnie się liczą:

- Regulacja i struktura (UCITS) – w polskich warunkach najbezpieczniej stawiać na ETF-y UCITS notowane w Europie, które podlegają unijnym regulacjom i mają przejrzyste KID-y.

- Koszty (TER + tracking difference) – niskie opłaty roczne to podstawa, ale patrzę też na realne różnice między wynikiem ETF a indeksem (tzw. tracking difference).

- Płynność i AUM – im większe aktywa i obroty, tym łatwiej kupić i sprzedać ETF bez strat na spreadzie.

- Dostępność u polskich brokerów – wybieram fundusze, które realnie można kupić np. w XTB, mBanku czy DM BOŚ.

- Dystrybucja vs akumulacja (dist/acc) – ważne w kontekście IKE/IKZE i podatków.

- Tematyka i momentum – sektorowe ETF-y analizuję pod kątem trendów makro: AI i półprzewodniki, surowce, energia, obligacje krótkoterminowe przy cięciu stóp.

Najlepsze ETF do kupienia w tym roku

| ETF | TER | Zwrot 3 lata | Zwrot 5 lat |

|---|---|---|---|

| EUNL (MSCI World) | 0,20 % | ~14,05 % rocznie | ~12,95 % rocznie |

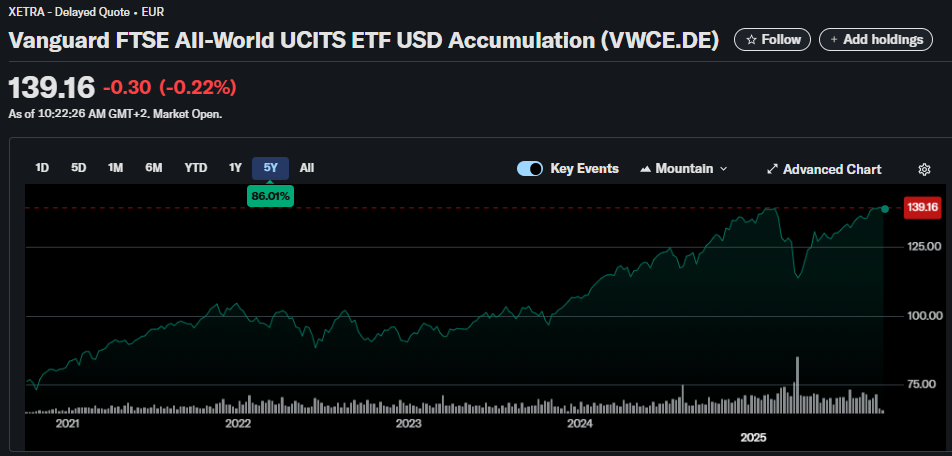

| VWCE (FTSE All-World) | 0,22 % | ~15,9 % rocznie* | ~14,0 % rocznie* |

| CSPX (S&P 500) | 0,07 % | skumulowany +59,80 % (→ ~16,0 % rocznie) | skumulowany +109,74 % (→ ~15,9 % rocznie) |

- iShares Core MSCI World UCITS (EUNL/acc) – obejmuje ponad 1500 spółek z rynków rozwiniętych. Niski TER (0,20%) i ogromne aktywa sprawiają, że to jeden z najpopularniejszych ETF-ów w Europie.

- Vanguard FTSE All-World UCITS (VWCE/acc) – jeszcze szersza ekspozycja, bo obejmuje także rynki wschodzące. Dobry wybór, jeśli chcesz mieć „cały świat” w jednym instrumencie. TER: 0,22%.

- iShares S&P 500 UCITS (CSPX/acc) – dla inwestorów, którzy chcą skoncentrować się na USA. S&P 500 to najważniejszy indeks akcji, a ETF-y na niego są rekordowo płynne i tanie (TER: 0,07%).

Dlaczego właśnie te?

- Dywersyfikacja: kilkaset do kilku tysięcy spółek w jednym ETF-ie.

- Niskie koszty: wszystkie wymienione mają TER poniżej 0,25%.

- Dostępność: notowane na giełdach w Niemczech czy Irlandii, dostępne w ofertach polskich brokerów (XTB, mBank, BOŚ).

- Reputacja i płynność: dziesiątki miliardów euro aktywów i wysokie dzienne obroty.

👉 Dla inwestora pasywnego często wystarczą 1–2 ETF (np. MSCI World + obligacje), a reszta portfela może być zbudowana z tematycznych ETF.

Które technologiczne i półprzewodnikowe ETF są najlepsze w 2025?

Sektor technologiczny wciąż dominuje globalne rynki – szczególnie spółki związane z AI, chmurą i półprzewodnikami. Rok 2025 przyniósł dalsze przepływy kapitału do funduszy tematycznych, które koncentrują się na tej branży. Najciekawsze propozycje:

VanEck Semiconductor UCITS ETF — ISIN IE00BMC38736

- TER: 0,35% p.a..

- Zwrot 3 lata: +34,14%.

- Zwrot 5 lat: brak danych (share class od 01.12.2020, brak pełnych 5 lat).

- Dodatkowe: pełna, fizyczna replikacja indeksu MVIS US Listed Semiconductor 10% Capped ESG.

iShares Automation & Robotics UCITS ETF (RBOT) — ISIN IE00BYZK4552

- TER: 0,40% p.a.

- Zwrot 3 lata+54,97% (≈ +15,7% rocznie – przeliczenie z wartości skumulowanej).

- Zwrot 5 lat (skumulowany, EUR): +64,06% (≈ +10,4% rocznie – przeliczenie z wartości skumulowanej).

- Dodatkowe: akumulujący (acc); replikacja sampling; szeroka ekspozycja na automatyzację/robotykę/AI.

WisdomTree Artificial Intelligence UCITS ETF USD Acc (WTI2) — ISIN IE00BDVPNG13

- TER: 0,40% p.a

- Zwrot 3 lata: +78,50% (do 30.09.2025; ≈ +21,3% rocznie).

- Zwrot 5 lat (skumulowany, EUR): +92,65% (≈ +14,0% rocznie).

- Dodatkowe: pełna, fizyczna replikacja; śledzi Nasdaq CTA Artificial Intelligence;

W 2025 roku półprzewodniki i spółki AI są jednymi z najsilniej rosnących segmentów rynku ETF – przyciągają największe przepływy inwestorów instytucjonalnych i detalicznych. To jednak inwestycja z wyższą zmiennością: wahania cen chipów czy napięcia geopolityczne (USA–Chiny, Tajwan) mogą mocno odbić się na wycenach.

Wskazówka: te ETF-y najlepiej traktować jako „satellity” do portfela core – nie powinny one stanowić większości portfela.

🔍 Co pokazują dane w 2025?

- Metale szlachetne (zwłaszcza złoto i srebro) znalazły się wśród najlepszych klas aktywów wśród surowców w 2025 roku.

- ETF-y walutowe i fizyczne złota osiągają rekordowe napływy kapitału. W pierwszej połowie 2025 roku fundusze ETF oparte na złocie zanotowały najsilniejsze półroczne napływy od kilku lat.

- W segmencie akcji spółek wydobywczych złota (gold miners ETF) obserwujemy lewarowaną ekspozycję – często lepszą niż sam metal — przykłady: ETF GDMN, SGDM wśród top performerów.

- Srebro z kolei łączy funkcję metalu przemysłowego i „bezpiecznej przystani”. W 2025 roku wzrosty w segmencie ETF-ów srebrnych sięgały wartości dwucyfrowych.

✅ Dlaczego momentum może mieć sens

- Inflacja, dewaluacja walut i niepewność makro

W otoczeniu, gdzie stopy procentowe są wysokie lub ryzyko polityczne rośnie, złoto i metale mogą przyciągać kapitał jako zabezpieczenie przed spadkiem realnej wartości walut. - Centralne banki i rezerwy metali

Część banków centralnych zwiększa rezerwy metali szlachetnych jako element dywersyfikacji rezerw walutowych — to podtrzymuje popyt niezależnie od nastrojów inwestorów detalicznych. - Technologia i popyt przemysłowy

Niektóre metale (np. srebro lub miedź) są niezbędne w elektronice, fotowoltaice, na rynku baterii — jeśli globalna transformacja energetyczna przyspieszy, popyt produkcyjny może wspierać ceny metali.

⚠️ Ryzyka, które mogą ostudzić entuzjazm

- Wzrost realnych stóp procentowych – jeśli rentowności obligacji „rzeczywistych” wzrosną, trzymanie aktywów nie przynoszących dochodu (jak metal fizyczny) stanie się mniej atrakcyjne.

- Korekta cen i cykliczność surowców – rynki surowcowe mają tendencję do dłuższych cykli wzrostów i spadków niż choćby rynek akcji czy obligacji.

- Korelacja ze zmiennością rynku akcji – choć często prezentowany jako niezależna klasa aktywów, w fazie paniki rynkowej metale również mogą tracić (sprzedaż w pośpiechu).

- Koszty – w tych ETF-ach mogą wystąpić dodatkowe koszty, ryzyko operacyjne czy strukturalne.

- Ryzyko geopolityczne i regulacyjne – polityka eksportowa, wydobywcza, zmiany podatków surowcowych mogą mocno wpływać na rentowność spółek wydobywczych.

Energia: ropa, infrastruktura czy OZE?

Rok 2025 jest dla sektora energii dość mieszany: ropa i gaz mają za sobą słabsze pierwsze półrocze, ale analitycy wskazują na możliwe odbicie w drugiej części roku. Z kolei infrastruktura energetyczna i OZE wciąż przyciągają kapitał długoterminowy, choć dynamika przepływów jest mniej spektakularna niż w 2020–2021.

ETF-y na tradycyjną energię i ropę

- Invesco MSCI World Energy UCITS ETF (WNRG) – szeroka ekspozycja na globalne koncerny naftowe i gazowe (Exxon, Chevron, Shell).

- iShares S&P 500 Energy Sector UCITS ETF (IUES) – sektorowa „czysta gra” na spółki energetyczne w USA, z dużym udziałem Exxon i Chevron.

Atutem tych funduszy jest atrakcyjna wycena i wysoka dywidenda; minusem – zależność od cyklu surowcowego i polityki OPEC+.

ETF-y infrastrukturalne

- iShares Global Infrastructure UCITS ETF (INFR) – globalne spółki infrastrukturalne, w tym operatorzy sieci przesyłowych i rurociągów.

- SPDR S&P Global Infrastructure UCITS ETF (GINF) – miks transportu, przesyłu i energii.

Infrastruktura bywa stabilniejsza od samych cen surowców i przyciąga inwestorów szukających defensywnego dochodu.

ETF-y na OZE i transformację energetyczną

- iShares Global Clean Energy UCITS ETF (INRG) – najpopularniejszy fundusz OZE w Europie, obejmujący m.in. producentów turbin wiatrowych i paneli solarnych.

- Lyxor New Energy UCITS ETF (NRJ) – szerzej rozumiana transformacja energetyczna, z udziałem firm z sektora wodoru i akumulatorów.

W 2025 roku energia to wybór między krótkoterminową okazją w ropie i gazie a długoterminową ekspozycją na OZE i infrastrukturę. Strategia „core + satellite” pozwala połączyć obie ścieżki: core w infrastrukturze, satelity w ropie lub OZE.

Dywidendowe ETF-y na 2025 – globalnie i z GPW

Wysokie stopy procentowe i spowolniony wzrost gospodarczy sprawiły, że w 2025 roku wielu inwestorów wraca do strategii dywidendowej. ETF-y dywidendowe oferują ekspozycję na spółki stabilne, często z długą historią wypłat, a przy tym pozwalają na szeroką dywersyfikację.

Globalne ETF-y dywidendowe

- Vanguard FTSE All-World High Dividend Yield UCITS ETF (VHYL, dist) – globalny koszyk spółek o ponadprzeciętnej stopie dywidendy; wypłaty kwartalne.

- iShares MSCI World Quality Dividend UCITS ETF (WQDV, acc) – łączy dywidendy z selekcją spółek jakościowych (niskie zadłużenie, stabilne zyski).

- SPDR S&P Global Dividend Aristocrats UCITS ETF (GBDV, dist) – spółki z historią regularnego podnoszenia dywidendy.

Polska nowość na GPW

- Beta ETF WIGdiv+ (Dywidenda Plus) – pierwszy ETF dywidendowy notowany w Warszawie (WIGdivplus). Skupia się na spółkach z GPW o wysokiej i stabilnej stopie dywidendy, z kwartalną wypłatą środków. Dla inwestorów szukających polskich instrumentów to ciekawa alternatywa wobec globalnych funduszy UCITS.

Dlaczego to ważne?

- Dochód pasywny – regularne wypłaty dywidend mogą być dodatkowym źródłem cash flow.

- Dywersyfikacja – globalne ETF-y chronią przed ryzykiem koncentracji na jednej gospodarce.

- Lokalny rynek – Beta ETF Dywidenda Plus ułatwia budowanie dywidendowego portfela w PLN, bez ryzyka walutowego.

Które ETF-y obligacyjne są najlepsze?

W 2025 roku rynek coraz wyraźniej gra pod scenariusz obniżek stóp procentowych w USA i strefie euro. To naturalnie zwiększa atrakcyjność obligacji – szczególnie tych o dłuższym terminie zapadalności, które najmocniej zyskują na spadkach rentowności. Inwestorzy, którzy chcą wykorzystać ten trend, mają do dyspozycji kilka ciekawych ETF-ów:

Krótkoterminowe obligacje skarbowe (bezpieczne „parkowanie” kapitału)

- iShares $ Treasury Bond 0–1yr UCITS ETF (IB01) – ekspozycja na amerykańskie obligacje o zapadalności do roku, bardzo niska zmienność.

- VanEck iBoxx EUR Sovereign Capped 1–10 UCITS ETF (TGBT) – krótkoterminowe i średnioterminowe obligacje strefy euro, dobre rozwiązanie dla inwestorów w EUR.

Obligacje indeksowane inflacją

- SPDR Bloomberg US TIPS UCITS ETF (IE00BZ0G8977) – zabezpieczenie na wypadek, gdyby inflacja utrzymywała się powyżej prognoz.

- iShares USD TIPS UCITS ETF (IE00B1FZSC47) – ekspozycja na amerykańskie obligacje TIPS (inflation-linked).

Obligacje długoterminowe (największy potencjał przy cięciach stóp)

- iShares $ Treasury Bond 20+yr UCITS ETF (IDTL) – fundusz koncentrujący się na obligacjach 20+ lat, które historycznie najmocniej reagują na obniżki stóp.

- Xtrackers II Eurozone Government Bond 25+ UCITS ETF (DBXG) – ekspozycja na długoterminowe papiery rządowe strefy euro.

Podsumowanie:

- Jeśli chcesz przechować kapitał i ograniczyć ryzyko – wybierz ETF-y na krótkoterminowe obligacje.

- Jeśli stawiasz na ochronę przed inflacją – rozważ fundusze TIPS.

- Jeśli grasz pod mocne obniżki stóp – największy potencjał mają obligacje długoterminowe.

Gotowe koszyki ETF na 2025/26 (konserwatywny / zbalansowany / wzrostowy)

Wielu inwestorów pyta nie tylko który ETF wybrać, ale jak połączyć je w spójny portfel. Poniżej trzy przykładowe koszyki – oparte na dostępnych w Europie funduszach UCITS – które można traktować jako punkt wyjścia.

Portfel konserwatywny

Cel: ochrona kapitału, niski poziom ryzyka.

- 60% – obligacje krótkoterminowe (np. iShares $ Treasury 0–1yr UCITS, IB01; VanEck EUR Sovereign 1–10, TGBT)

- 25% – globalny rynek akcji (np. Vanguard FTSE All-World, VWCE)

- 10% – obligacje indeksowane inflacją (np. SPDR US TIPS, IE00BZ0G8977)

- 5% – złoto (np. VanEck Gold Miners)

Zaleta: niska zmienność i ochrona w razie recesji.

Portfel zbalansowany

Cel: równowaga między wzrostem a stabilnością.

- 50% – globalne akcje (np. iShares MSCI World, EUNL + iShares S&P 500, CSPX)

- 30% – obligacje (mix: krótkoterminowe + TIPS)

- 10% – sektorowe ETF-y technologiczne (np. VanEck Semiconductor, IE00BMC38736)

- 10% – surowce (złoto/srebro) lub energia (np. Invesco MSCI World Energy, WNRG)

Zaleta: dobrze sprawdza się w długim terminie, odporność na zmiany.

Portfel wzrostowy

Cel: maksymalizacja potencjału zysków, akceptacja wyższej zmienności.

- 70% – globalne akcje (VWCE + CSPX jako core)

- 15% – ETF-y tematyczne (np. półprzewodniki, AI, OZE: VanEck Semiconductor, iShares Global Clean Energy INRG)

- 10% – obligacje długoterminowe (np. iShares $ Treasury 20+yr, IDTL)

- 5% – surowce (złoto/srebro jako hedge)

Zaleta: ekspozycja na megatrendy (AI, transformacja energetyczna), najwyższy potencjał wzrostu. Zobacz także ETF na sztuczną inteligencję.

Gdzie sprawdzać wyniki i koszty przed zakupem?

Kupując ETF, nie wystarczy kierować się tylko nazwą czy popularnością. Różnice w kosztach czy sposobie replikacji potrafią zjeść część zysków. Dlatego przed inwestycją warto zajrzeć do kilku źródeł:

- justETF – najwygodniejsza wyszukiwarka ETF-ów w Europie. Sprawdzisz tu koszty całkowite (TER), sposób replikacji (fizyczna/syntetyczna), politykę dywidend (acc/dist) i listę brokerów, u których fundusz jest dostępny.

- Morningstar – dobre miejsce do analizy historycznych wyników i porównań z benchmarkiem. Morningstar pokazuje także rating jakościowy, który pomaga odsiać fundusze z wysokim tracking difference.

- Strony producentów ETF (iShares, Vanguard, SPDR, VanEck) – zawsze znajdziesz tam KID/KIID, czyli dokument z najważniejszymi informacjami: koszty, ryzyko, skład indeksu.

- Raporty i rankingi branżowe (ETF.com, ETF Trends, Financial Times) – podają regularne zestawienia napływów i „top performers” w poszczególnych sektorach.

Wskazówka: nie zatrzymuj się tylko na wskaźniku TER – zwróć uwagę także na tracking difference (czyli jak ETF faktycznie odwzorowuje indeks). Zdarza się, że fundusz z niższym TER osiąga gorsze wyniki niż konkurent z wyższym TER, bo gorzej replikuje indeks.

ETF dystrybuujący czy akumulujący – co wybrać pod IKE/IKZE?

Na kontach emerytalnych (IKE/IKZE) częściej wybiera się ETF-y akumulujące (acc), bo reinwestują dywidendy i nie generują bieżącego podatku. ETF-y dystrybuujące (dist) mają sens, gdy chcesz regularnego dochodu w gotówce.

Czy warto teraz inwestować w ETF na półprzewodniki?

To najsilniejszy megatrend 2025 roku, ale sektor jest mocno skoncentrowany (Nvidia, TSMC, ASML). Warto traktować te ETF-y jako dodatek do portfela, nie jako podstawę.

Czy sektor energii ma jeszcze sens po słabym początku 2025?

Tak – ceny ropy i gazu mogą odbić, jeśli gospodarka globalna uniknie recesji. ETF-y na infrastrukturę i spółki energetyczne oferują też atrakcyjne dywidendy, co stabilizuje zwroty.

Czy mining ETF to to samo co ETF na złoto?

Nie. ETF-y na złoto/ETC odwzorowują cenę metalu, a fundusze typu gold miners inwestują w spółki wydobywcze, które mają większą zmienność i dodatkowe ryzyka (koszty, polityka, geografia).

Kiedy wybrać TIPS, a kiedy krótkoterminowe obligacje?

TIPS (obligacje indeksowane inflacją) – jeśli spodziewasz się utrzymania wysokiej inflacji przez kilka lat.

Krótkoterminowe obligacje – gdy oczekujesz stabilnych stóp i chcesz „zaparkować” gotówkę z minimalnym ryzykiem.

Podsumowanie

W 2025/26 nie ma jednego „najlepszego” ETF-u dla wszystkich:

- Podstawę portfela budują szerokie fundusze globalne (MSCI World, FTSE All-World, S&P 500).

- Satelity to m.in. półprzewodniki, AI, surowce i energia – dają potencjał wyższych stóp zwrotu, ale też większe ryzyko.

- Dywidendowe ETF-y i nowość na GPW (Beta ETF WIGdiv+) to propozycja dla inwestorów szukających regularnych wypłat.

- Obligacyjne ETF-y – od krótkoterminowych po TIPS i obligacje długoterminowe – pozwalają dopasować portfel do cyklu stóp procentowych.

Najważniejsze to nie gonić za chwilowym „hitem”, ale świadomie łączyć różne klasy aktywów. Dzięki temu portfel pozostanie odporny na zmienność rynków, a Ty nie będziesz musiał reagować nerwowo na każdy spadek czy wzrost.