Inwestowanie na giełdzie polega na zakupie aktywów, które zwiększają swoją wartość w czasie i zapewniają zwrot w postaci dochodów lub zysków kapitałowych. Celem inwestowania jest zwiększenie wartości aktywów w czasie. Aby inwestować, musisz poświęcić niektóre ze swoich obecnych zasobów, takich jak czas, pieniądze lub wysiłek.

Inwestowanie na giełdzie: Co to jest?

Dobra inwestycja polega na inwestowaniu pieniędzy w jakieś przedsięwzięcie lub projekt, który przez pewien czas generuje zyski przekraczające początkową inwestycję. Kapitał jest zwykle alokowany z oczekiwaniem wygenerowania dochodu.

W przeciwieństwie do oszczędzania, inwestowanie wiąże się z przeznaczeniem pieniędzy na konkretny projekt. Należy zrozumieć, że ryzyko i zwrot to dwie strony medalu; niskie ryzyko oznacza zazwyczaj niskie zwroty, podczas gdy wyższe ryzyko oznacza zazwyczaj wyższe zwroty.

Inwestowanie długoterminowe: Korzyści

Największą korzyścią z inwestowania długoterminowego jest procent składany. Zasadniczo, procent składany to odsetki od kapitału, pożyczki lub depozytu.

Oprocentowanie składane zwiększa wartość kapitału, ponieważ jest oparte zarówno na pierwotnym kapitale, jak i na odsetkach zgromadzonych w czasie.

Dlaczego warto inwestować?

Celem inwestowania jest pomnażanie pieniędzy w czasie. Podstawowym założeniem inwestowania jest oczekiwanie pozytywnego zwrotu w postaci dochodu lub wzrostu ceny. Inwestor może inwestować i osiągać zyski z szerokiego zakresu aktywów.

Aby osiągnąć ponadprzeciętne zyski, inwestorzy mogą:

- Inwestować aktywnie: zarządzać własnymi inwestycjami i generować zyski w ten sposób, ale wymaga to wiedzy, analizy rynku i wysiłku.

- Inwestować pasywnie: Niektórzy mogą jednak zdecydować się na pasywne inwestowanie, aby wygenerować długoterminowy dochód, bez zbytniego wysiłku.

Inwestycja o niskim ryzyku oznacza zazwyczaj niski oczekiwany zysk, natomiast wyższy zysk wiąże się zazwyczaj z wyższym ryzykiem.

Obligacje i instrumenty o stałym dochodzie to przykłady inwestycji o niskim ryzyku, podczas gdy akcje i udziały są uważane za bardziej ryzykowne.

Najbardziej ryzykowne inwestycje to surowce i instrumenty pochodne. Istnieją również alternatywne rodzaje inwestycji takie jak: nieruchomości, dzieła sztuki i antyki.

Zwrot z inwestycji a ryzyko

W ramach tej samej klasy aktywów, ryzyko i oczekiwania dotyczące zwrotu mogą się znacznie różnić.

Spółki mikro, które są notowane na mniejszych giełdach, będą miały zupełnie inny profil ryzyka i zwrotu niż spółki typu dividend aristocrat, które są notowane na giełdzie nowojorskiej.

Różne aktywa generują różne stopy zwrotu

Znaczenie zysków kapitałowych w inwestowaniu jest niepodważalne. Ekonomiści uważają, że inwestowanie na giełdzie i oszczędzanie to dwie strony tego samego medalu.

Deponując pieniądze w banku, oszczędzasz pieniądze, które bank następnie pożycza firmom i osobom prywatnym, które potrzebują tych pieniędzy, aby rozwinąć swoją działalność. W rezultacie Twoje oszczędności są często inwestycją kogoś innego.

Rodzaje inwestycji

We współczesnym świecie inwestycje związane są głównie z instrumentami finansowymi, które pozwalają osobom fizycznym i przedsiębiorstwom na gromadzenie i udostępnianie kapitału firmom.

Kapitał jest następnie wykorzystywany do ekspansji lub działań generujących zysk przez te firmy.

Oto najbardziej popularne rodzaje inwestycji:

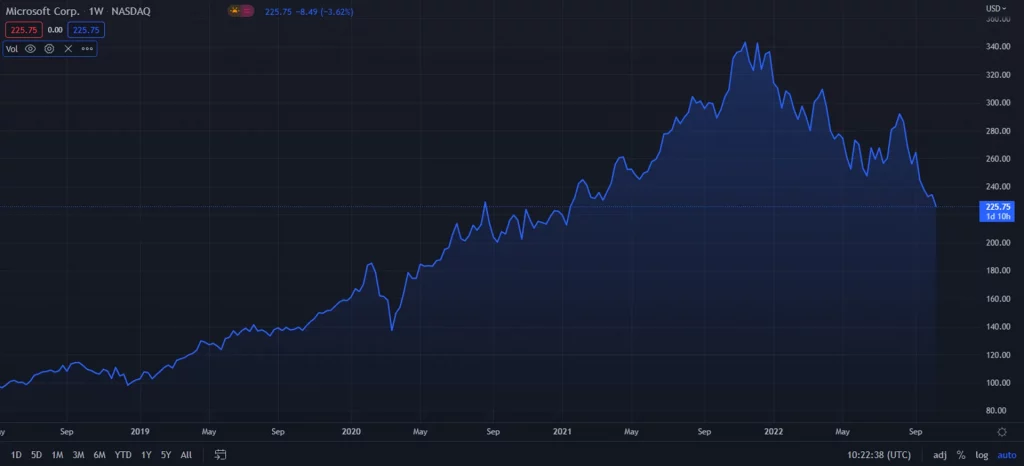

Inwestowanie w akcje

Akcje i udziały to inwestycje o wysokim ryzyku i wysokim zwrocie. Udziały są sprzedawane w celu finansowania działalności gospodarczej firmy – czy to w celu ekspansji, nowych przedsięwzięć, czy też po prostu w celu osiągnięcia zysku.

Chociaż akcje są jednym z najbardziej ryzykownych rodzajów inwestycji, są one również jednym z najbardziej satysfakcjonujących sposobów gromadzenia osobistego majątku, jeśli podejdzie się do nich w sposób mądry.

Firmy mogą w każdej chwili zakończyć działalność ze względu na środowisko gospodarcze i nastroje na rynku, a zyski nie zawsze są gwarantowane.

Z drugiej strony, gdy zaufanie inwestorów jest wysokie, ludzie kupują i sprzedają więcej akcji, napędzając tym samym ceny akcji.

Obligacje

Obligacje to umowy między dwiema stronami – korporacje lub rządy emitują obligacje jako zobowiązania dłużne. Reprezentują udział w zadłużeniu podmiotu i prawo do otrzymywania okresowych płatności odsetkowych oraz zwrotu wartości nominalnej obligacji w terminie jej wykupu.

Te odsetki o stałym dochodzie są następnie wymieniane na pieniądze, które ludzie przekazują bankom lub korporacjom. Inwestorzy z kolei otrzymują stałe płatności odsetkowe.

Obligacje są aktywami o niskiej stopie zwrotu i niskim ryzyku. Inwestorzy często dodają obligacje do swojego portfela inwestycyjnego, aby zrównoważyć ryzyko związane z posiadaniem akcji.

W porównaniu z akcjami, obligacje generują niższy, ale bardziej stabilny dochód, równoważąc jednocześnie wysokie ryzyko.

Pomimo mniejszej podatności na zmienność rynku, obligacje nadal wiążą się z pewnym ryzykiem, takim jak ryzyko kredytowe, ryzyko spłaty i ryzyko stopy procentowej. Brokerzy zazwyczaj handlują obligacjami korporacyjnymi na otwartym rynku, podobnie jak akcjami.

ETF-y i fundusze inwestycyjne

Fundusze inwestycyjne i ETF-y (exchange-traded funds) to dwa najbardziej powszechne rodzaje funduszy. ETFy i fundusze inwestują w akcje, obligacje i surowce zgodnie z określonymi strategiami.

Kupując udziały w funduszach czy ETFach, można inwestować w setki lub tysiące aktywów jednocześnie. ETFy są z reguły mniej ryzykowne niż inwestycje indywidualne ze względu na dywersyfikację.

Fundusze inwestycyjne i ETF-y działają jednak w różny sposób. Fundusze zazwyczaj inwestują w szeroki zakres aktywów i są aktywnie zarządzane przez profesjonalistów, którzy starają się osiągać lepsze wyniki niż indeksy benchmarkowe. Są też zazwyczaj droższe niż ETF-y ze względu na opłaty nakładane za aktywne zarządzanie.

ETF-y z kolei zazwyczaj kopiują wyniki indeksu benchmarkowego, zamiast próbować go pokonać. Pasywne inwestowanie na giełdzie zwykle skutkuje niższymi zwrotami z inwestycji.

Inwestowanie w ETF-y jest mniej kosztowne niż inwestowanie w fundusze inwestycyjne, ponieważ nie są one aktywnie zarządzane. Ponadto, historycznie rzecz biorąc, bardzo niewiele aktywnie zarządzanych funduszy osiągnęło wyniki lepsze od funduszy pasywnych i indeksów benchmarkowych.

Dowiedz się jakie są najlepsze ETFy do kupienia w 2023 roku

Fundusze hedgingowe

Kapitał prywatny i fundusze hedgingowe to dwa przykłady inwestycji alternatywnych. Poprzez długie i krótkie transakcje na akcjach i innych inwestycjach, fundusze hedgingowe mogą zabezpieczać swoje inwestycje.

Firmy mogą pozyskiwać kapitał poprzez private equity (kapitał prywatny), bez konieczności wchodzenia na giełdę. Najczęściej tylko zamożni inwestorzy, którzy spełniali określone wymagania dotyczące dochodów i wartości netto, mogli inwestować w fundusze hedgingowe i private equity.

Natomiast w ostatnich latach inwestycje alternatywne stały się dostępne dla inwestorów detalicznych w formie funduszy.

Opcje i inne instrumenty pochodne

Akcje i indeksy są przykładami instrumentów pochodnych, czyli instrumentów finansowych, które czerpią swoją wartość z innego instrumentu.

Kontrakty na opcje pozwalają nabywcy na zakup lub sprzedaż papieru wartościowego po ustalonej cenie w określonym czasie, ale nie zobowiązują go do tego. Ogólnie rzecz biorąc, instrumenty pochodne wykorzystują dźwignię finansową, co czyni je inwestycjami o wysokim ryzyku i wysokiej stopie zwrotu.

Surowce

Surowce to szeroki termin obejmujący metale takie jak złoto, ropę czy produkty zwierzęce, jak również instrumenty finansowe i waluty. Kontrakty terminowe (futures) na towary są umowami kupna lub sprzedaży określonej ilości towaru po określonej cenie w przyszłym terminie. Możesz wykorzystać surowce zarówno do zabezpieczenia ryzyka jak i do spekulacji.

Style inwestycyjne

Oto kilka popularnych stylów inwestowania:

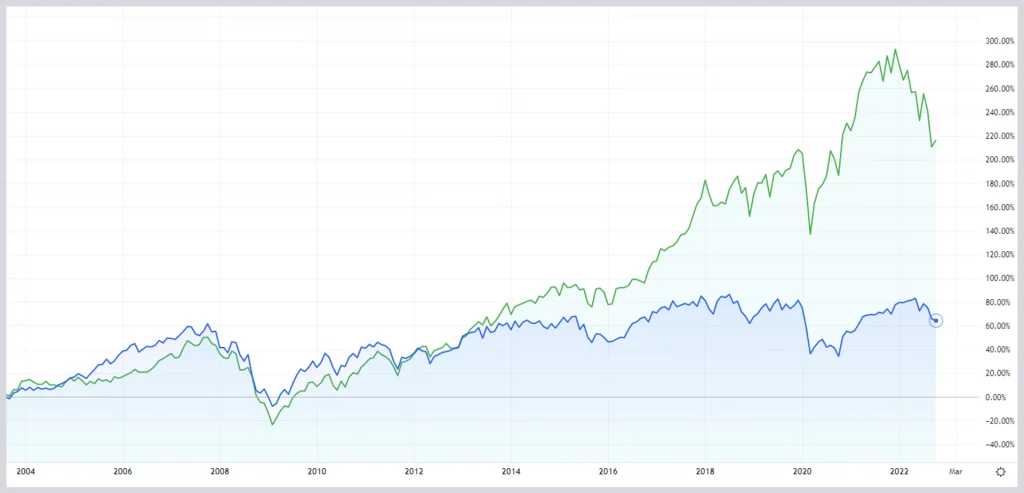

Inwestowanie aktywne vs. pasywne

Poprzez aktywne zarządzanie portfelem inwestycyjnym, aktywne inwestowanie ma na celu „pobicie indeksu”. W przeciwieństwie do tego, inwestowanie pasywne uznaje, że stałe pokonywanie rynku jest wyjątkowo trudne. Widać na poniższym wykresie, że inwestowanie pasywne przewyższa aktywne.

W rzeczywistości, niewielu zarządzających aktywnymi funduszami jest w stanie pobijać rynek na tyle konsekwentnie, by uzasadnić wyższe koszty aktywnego zarządzania.

Wzrost vs wartość

Growth investor woli inwestować w spółki o wysokim wzroście, które zazwyczaj mają wyższe wskaźniki wyceny, takie jak Cena/Zysk (P/E), niż spółki wartościowe.

Spółki o niższym wskaźniku PE i wysokiej rentowności dywidendy są bardziej atrakcyjne dla value investors, ponieważ mogą one stracić przychylność inwestorów tymczasowo lub długoterminowo.

Strategie inwestycyjne

Samodzielne inwestowanie

Musisz zdecydować, czy chcesz, aby Twoimi pieniędzmi zarządzał profesjonalista, czy też chcesz to robić samodzielnie. Brokerzy online są popularni wśród inwestorów, którzy wolą zarządzać swoimi pieniędzmi, ale również ze względu na niskie prowizje i łatwość realizacji zleceń.

Trzeba być wykształconym, wykwalifikowanym i stabilnym emocjonalnie, aby inwestować bez pomocy profesjonalistów. Jeśli te cechy nie pasują do Twojego profilu, lepiej powierzyć zarządzanie inwestycjami profesjonaliście.

Inwestowanie zarządzane przez profesjonalistów

Większość inwestorów, którzy preferują profesjonalne zarządzanie pieniędzmi, zleca zarządzanie swoimi inwestycjami menedżerom majątku. Ogólnie rzecz biorąc, wealth managerowie pobierają od swoich klientów opłatę za procent aktywów, którymi zarządzają.

Warto zapłacić za profesjonalne zarządzanie pieniędzmi w zamian za wygodę powierzenia swoich badań, decyzji inwestycyjnych i handlu ekspertowi. Jeśli rozważasz zatrudnienie profesjonalisty, upewnij się, że jest on odpowiednio licencjonowany i zarejestrowany.

Robo-doradca

Inwestorzy czasami korzystają z usług zautomatyzowanych robodoradców finansowych przy podejmowaniu decyzji inwestycyjnych.

Aby przedstawić odpowiednie rekomendacje, robo-doradcy wykorzystują algorytmy i sztuczną inteligencję do gromadzenia informacji o inwestorach i ich profilach ryzyka.

Jako alternatywa dla ludzkich doradców inwestycyjnych, robodoradcy oferują doświadczenie inwestycyjne podobne do ludzkiego, ale o niższych kosztach.

Dzięki postępowi technologicznemu robo-doradcy mogą obecnie robić więcej niż tylko wybierać inwestycje. Dodatkowo, mogą pomagać ludziom w tworzeniu planów emerytalnych/inwestycyjnych oraz zarządzać funduszami i kontami emerytalnymi.

Inwestowanie na giełdzie a spekulacja

Trzy czynniki decydują o tym, czy zakup papieru wartościowego kwalifikuje się jako inwestycja czy spekulacja:

- W porównaniu do spekulacji, inwestowanie na giełdzie zwykle wiąże się z niższym poziomem ryzyka. Inwestycje mają zazwyczaj dłuższy okres utrzymywania, zwykle mierzony w latach; spekulacja ma zazwyczaj krótszy okres utrzymywania.

- Zwroty z inwestycji mogą być zdominowane przez dywidendy lub procent składany, a nie wzrost cen. Z kolei głównym źródłem zwrotów w spekulacji jest wzrost cen.

- Zmienność cen jest powszechnie stosowana do pomiaru ryzyka, a więc stabilna spółka ma niższy profil ryzyka niż np. kryptowaluta. Zatem inwestycja polega na kupnie i posiadaniu udziałów w stabilnej spółce, a spekulacja to trader, który kupuje i sprzedaje kryptowaluty dla szybkiego zysku.

Jak zacząć inwestować?

Inwestować można samodzielnie lub za pośrednictwem profesjonalisty, np. doradcy lub brokera/maklera. Pierwszym krokiem jest oczywiście określenie swoich preferencji i tolerancji ryzyka.

Inwestowanie w akcje i opcje może nie być najlepszym pomysłem, jeśli niechętnie podejmujemy ryzyko. Należy ustalić strategię inwestowania na podstawie swoich celów i preferencji, w tym ile i jak często będziemy inwestować.

Przed alokacją środków upewnij się, że docelowa inwestycja jest zgodna z Twoją strategią i ma potencjał do osiągnięcia pożądanych rezultatów. Jeśli Twoje potrzeby się zmienią, możesz zmodyfikować swój plan w zależności od potrzeb.

Poniższe kroki pomogą Ci określić, jaki rodzaj inwestycji jest dla Ciebie odpowiedni:

| Doradca Finansowy | Jeśli preferujesz swobodne podejście do inwestowania, możesz porozmawiać z doradcą finansowym. Doradca finansowy może pomóc Ci w wyborze i zarządzaniu inwestycjami poprzez zrozumienie Twoich celów inwestycyjnych. |

|---|---|

| Broker Online | Jeśli wolisz prowadzić własne badania i wybierać inwestycje, możesz wybrać konto maklerskie online. Fundusze ETF i fundusze inwestycyjne oferują łatwą dywersyfikację dla początkujących. |

| Robo-doradca | W sytuacji, gdy masz trochę pieniędzy do zainwestowania, ale nie chcesz zajmować się wybieraniem i kompletowaniem inwestycji, rozważ inwestowanie z robodoradcą. Inną opcją jest zakup ETF-ów, które są zarządzane pasywnie i oferują dużą dywersyfikację. |

Niezależnie od wybranej metody inwestowania, należy pamiętać, że największe korzyści przyniesie konsekwentne inwestowanie długoterminowe.

Strategie inwestycyjne powinny pozostać takie same niezależnie od warunków rynkowych.

Jak inwestowanie na giełdzie może pomnożyć moje pieniądze?

Nie musisz być zamożny/a, aby zacząć inwestować. Można zacząć od małych (i regularnych) kwot. Akcje można kupować po niskich cenach, niewielkie kwoty można wpłacać na oprocentowane konta oszczędnościowe lub gromadzić oszczędności do czasu, gdy będziesz mógł/a zainwestować.

Inwestowanie w akcje, obligacje, fundusze inwestycyjne czy ETFy to świetny sposób na start. Większość instytucji finansowych oferuje również konta oszczędnościowe, które nie wymagają dużych inwestycji.

Aby znaleźć takie, które mają najlepsze cechy i najbardziej konkurencyjne oprocentowanie, należy rozejrzeć się za kontami oszczędnościowymi z wysokim oprocentowaniem.

Wybieraj inwestycje, które najlepiej pasują do Twoich celów

Podsumowując, inwestowanie na giełdzie polega na dystrybucji zasobów w celu wygenerowania dochodu lub zysku. Zawsze wybieraj rodzaje inwestycji, który najlepiej pasują do Twoich celów i profilu inwestora.

Inwestycje o niskim ryzyku przynoszą niższe zyski, natomiast inwestycje o wysokim ryzyku przynoszą potencjalnie wyższe zyski. Oprócz akcji i obligacji, inwestorzy mogą inwestować w fundusze, ETFy, nieruchomości, metale szlachetne, a nawet kryptowaluty.

Do inwestowania można wykorzystać pieniądze, aktywa, kryptowaluty lub inne formy wymiany. Możesz inwestować samodzielnie, bez pomocy profesjonalisty lub skorzystać z usług doradcy inwestycyjnego, który jest odpowiednio licencjonowany.

Możesz również inwestować za pośrednictwem robodoradców, jeżeli chcesz otrzymywać zautomatyzowane rozwiązania inwestycyjne.

Ogólnie rzecz biorąc, kwota pieniędzy wymagana do zainwestowania zależy od rodzaju inwestycji, statusu finansowego i celów. Udział w wielu funduszach i ETFach stał się łatwiejszy, ponieważ obniżono minimalne wymagania inwestycyjne.

Należy też przeanalizować swój cel, jak również menedżera inwestycyjnego lub platformę niezależnie od tego, jak lub w co zdecydujemy się zainwestować.

Często zadawane pytania

Jak zacząć inwestować na giełdzie?

Inwestuj w akcje, ETF-y lub fundusze inwestycyjne, które odpowiadają Twoim preferencjom i stylowi inwestycyjnemu. Możesz to zrobić otwierając konto u brokera lub w przypadku robo-doradcy, system zainwestuje pożądaną kwotę w zaplanowany wcześniej portfel. Możesz również zakupić akcje lub fundusze z pomocą profesjonalnego doradcy finansowego.

Ile trzeba mieć pieniędzy żeby inwestować na giełdzie?

Inwestowanie nie wymaga dużych pieniędzy. Domy maklerskie oferują niskie/zerowe opłaty za zakup ETF-ów i funduszy inwestycyjnych, dzięki czemu możesz zacząć inwestować na giełdzie już od kwoty 100 złotych. Jedyne co trzeba zrobić to inwestować regularnie, bez względu na warunki ekonomiczne.

W co inwestować w 2023 roku?

Inwestowanie w 2023 roku to świetna okazja do zakupu akcji, ponieważ są one wyjątkowo niedowartościowane w porównaniu z poprzednimi latami. Rozważ kilka czynników przy wyborze tego, w co zainwestować, w tym swoją tolerancję ryzyka, horyzont czasowy, wiedzę o inwestowaniu, swoją sytuację finansową i to, ile możesz zainwestować.