Kiedy rozmawiam z początkującymi inwestorami, często słyszę: „Wrzuciłem wszystko w akcje jednej spółki, bo wyglądała obiecująco”. Zazwyczaj po chwili pojawia się dopowiedzenie: „…i teraz trochę żałuję”. To klasyczny przykład braku dywersyfikacji.

Rynki finansowe potrafią zaskakiwać – nagłe decyzje banków centralnych, kryzysy geopolityczne czy zwykłe wahania koniunktury potrafią w kilka dni odwrócić sytuację o 180 stopni. Trzymanie całego kapitału w jednym miejscu to jak jazda bez pasów.

Dlatego dywersyfikacja portfela to nie teoria z podręczników, tylko bardzo praktyczne podejście do ochrony własnych pieniędzy. To strategia, która ma sprawić, że nawet jeśli jedna część portfela zawiedzie, pozostałe aktywa pomogą utrzymać równowagę.

Ten artykuł będzie przewodnikiem dla każdego, kto chce zrozumieć, jak rozsądnie rozdzielać inwestycje i dlaczego zbyt duża lub zbyt mała dywersyfikacja może działać na naszą niekorzyść.

Czym jest dywersyfikacja portfela?

Najprościej mówiąc, dywersyfikacja to rozłożenie inwestycji na różne aktywa, tak aby nie uzależniać swojego wyniku od jednej. To trochę jak w życiu codziennym: jeśli masz kilka źródeł dochodu, łatwiej znieść sytuację, gdy jedno z nich nagle wyschnie. W inwestowaniu działa to dokładnie tak samo.

Portfel zbudowany wyłącznie z akcji jednej spółki albo nawet całego sektora jest narażony na ogromne ryzyko. Wystarczy kryzys w branży czy gorszy kwartał, a wartość inwestycji spada o kilkadziesiąt procent. Kiedy jednak w portfelu obok akcji pojawiają się obligacje, fundusze ETF, nieruchomości czy surowce, ryzyko jest znacznie mniejsze.

W teorii finansów mówi się o redukcji ryzyka niesystematycznego – tego, które dotyczy konkretnych firm, branż czy regionów. Dywersyfikacja nie eliminuje ryzyka całkowicie, bo zawsze pozostaje tzw. ryzyko systematyczne (globalne recesje, pandemia, kryzys bankowy), ale pozwala je znacząco złagodzić.

Co ważne, dywersyfikacja to nie tylko „więcej instrumentów w portfelu”. Kluczowe jest, aby te aktywa nie poruszały się dokładnie w tym samym rytmie. Jeśli wszystkie spadają i rosną równocześnie, efekt dywersyfikacji znika. Dlatego doświadczeni inwestorzy patrzą na korelacje między aktywami, szukając takich połączeń, gdzie spadki jednego składnika są równoważone przez stabilność albo wzrost innego.

Dlaczego warto dywersyfikować portfel?

Każdy inwestor na początku marzy o tym, żeby trafić w chociaż jedną spółkę, która urośnie o kilkaset procent i zmieni portfel w maszynę do zarabiania. Problem w tym, że takie historie zdarzają się rzadko, a znacznie częściej jedna nietrafiona decyzja potrafi wymazać lata oszczędzania. Dywersyfikacja jest sposobem, by nie opierać całej swojej przyszłości finansowej na jednej nadziei.

Główne korzyści:

- Ochrona kapitału – jeśli jeden składnik portfela zawodzi, inne mogą „zamortyzować” stratę. Klasyczny przykład to sytuacja, gdy spadają akcje, a rosną obligacje skarbowe, bo inwestorzy uciekają w bezpieczne aktywa.

- Stabilniejsze stopy zwrotu – portfel, który zawiera różne klasy aktywów, mniej „szarpie” w górę i w dół. Nie eliminuje strat całkowicie, ale sprawia, że krzywa wyników jest łagodniejsza.

- Wykorzystanie niskiej lub ujemnej korelacji – złoto często rośnie w okresach kryzysu, kiedy indeksy giełdowe tracą. Dzięki temu inwestor nie tylko ogranicza straty, ale może wręcz zyskać w trudnym czasie.

- Elastyczność – mając portfel podzielony na różne elementy, łatwiej dostosować się do zmian rynkowych, np. sprzedać część zyskownych aktywów i dołożyć kapitał do tych, które są przecenione.

Można powiedzieć, że dywersyfikacja to swoisty „pas bezpieczeństwa” inwestora. Nie gwarantuje, że nie wydarzy się wypadek, ale zmniejsza ryzyko, że zakończy się on katastrofą finansową.

Główne klasy aktywów i obszary dywersyfikacji

Dywersyfikacja zaczyna się od prostego pytania: w co inwestować poza akcjami? Możliwości jest wiele, a każdy typ aktywa wnosi coś innego do portfela.

1. Akcje

To podstawa dla większości inwestorów. Można je dywersyfikować:

- sektorowo (np. technologie, zdrowie, energetyka),

- pod kątem wielkości spółek (małe, średnie, duże),

- geograficznie (USA, Europa, rynki wschodzące).

2. Obligacje i instrumenty dłużne

Postrzegane jako stabilizator portfela. Warto rozważyć:

- obligacje skarbowe różnych krajów,

- obligacje korporacyjne,

- obligacje indeksowane inflacją.

3. Surowce i metale szlachetne

Złoto, srebro czy ropa często poruszają się inaczej niż akcje. Mogą być „bezpieczną przystanią” w czasach kryzysu.

4. Nieruchomości i REIT-y

Bezpośrednie inwestycje w mieszkania czy grunty są trudniejsze, ale notowane na giełdzie fundusze nieruchomości (REIT) dają dostęp do tego rynku bez potrzeby kupowania całego lokalu.

5. Alternatywne inwestycje

Tutaj mamy hedge funds, private equity czy nawet kryptowaluty. To obszar dla bardziej zaawansowanych, bo ryzyko jest wyższe, ale potencjalne zyski również.

6. Dywersyfikacja geograficzna

Warto patrzeć szerzej niż tylko na GPW czy rynek USA. ETF-y globalne pozwalają w prosty sposób mieć ekspozycję na dziesiątki rynków.

7. Zabezpieczenia (hedging)

Część inwestorów wykorzystuje instrumenty pochodne, takie jak opcje czy kontrakty terminowe, żeby ograniczać ryzyko spadków.

Klucz jest jeden: szukać aktywów, które nie reagują identycznie na te same wydarzenia. Wtedy efekt dywersyfikacji jest największy.

Jak dobrać proporcje? Alokacja aktywów

Sam wybór aktywów to dopiero pierwszy krok. Prawdziwe wyzwanie zaczyna się wtedy, gdy trzeba ustalić ile kapitału przeznaczyć na akcje, ile na obligacje, a ile np. na surowce czy nieruchomości. To właśnie nazywa się alokacją aktywów i to ona w największym stopniu decyduje o długoterminowych wynikach portfela.

1. Tolerancja ryzyka i horyzont czasowy

- Młodszy inwestor, który odkłada na emeryturę, może sobie pozwolić na większy udział akcji, bo ma czas, by „przeczekać” spadki.

- Osoba planująca wykorzystać pieniądze za 3–5 lat powinna stawiać na stabilniejsze aktywa – obligacje, lokaty czy fundusze rynku pieniężnego.

2. Klasyczne podejście 60/40

Od dekad mówi się o modelu: 60% akcji i 40% obligacji. To prosty, uniwersalny układ, który ma zapewnić równowagę między potencjałem wzrostu a stabilnością.

3. Nowoczesne strategie

- Markowitz i teoria portfela (MPT) – szukanie takiej kombinacji aktywów, która maksymalizuje zysk przy danym poziomie ryzyka.

- Risk parity – podział portfela nie według wartości inwestycji, ale według ryzyka, jakie wnosi każde aktywo.

- Core–satellite – w centrum portfela znajdują się szerokie, tanie ETF-y (rdzeń), a dookoła mniejsze pozycje „tematyczne” czy bardziej ryzykowne (satelity).

4. Przykłady proporcji

- Konserwatywny portfel: 20% akcje, 60% obligacje, 20% gotówka/surowce.

- Umiarkowany portfel: 50% akcje, 40% obligacje, 10% alternatywy (np. REIT, złoto).

- Agresywny portfel: 80% akcje, 10% obligacje, 10% kryptowaluty/surowce.

Ostatecznie nie istnieje „idealny” podział, który pasuje każdemu. Kluczem jest dopasowanie proporcji do własnych celów, wieku i odporności na spadki, bo najgorsze, co można zrobić, to uciec z rynku w panice, gdy portfel traci na wartości.

Utrzymanie i analiza portfela

Samo zbudowanie portfela to dopiero połowa pracy. Druga połowa to jego regularna pielęgnacja – tak jak ogród wymaga przycinania i podlewania, tak inwestycje trzeba co jakiś czas porządkować.

1. Rebalansowanie

Z biegiem czasu rynki zmieniają proporcje w portfelu. Jeśli akcje mocno rosną, ich udział może urosnąć z 50% do 70%. To oznacza, że portfel staje się bardziej ryzykowny niż zakładał inwestor. Rebalansowanie polega na przywróceniu pierwotnych proporcji – np. sprzedaży części akcji i dołożeniu do obligacji. Dzięki temu strategia pozostaje spójna z początkowym planem.

2. Monitorowanie korelacji

Korelacje między aktywami nie są stałe. Złoto nie zawsze rośnie, gdy giełdy spadają. W kryzysach finansowych często spada prawie wszystko. Dlatego warto regularnie sprawdzać, czy aktywa w portfelu nadal zachowują się tak, jak oczekiwaliśmy.

3. Unikanie nadmiernej dywersyfikacji

Zdarza się, że inwestorzy – w obawie przed stratą – kupują dziesiątki różnych funduszy i akcji. W efekcie mają portfel, którego nie da się kontrolować, a efekt dywersyfikacji jest iluzoryczny. Lepiej mieć 10 dobrze dobranych pozycji niż 50 przypadkowych.

4. Kontrola kosztów

Każda transakcja, każda opłata za fundusz czy prowizja brokera zmniejsza realną stopę zwrotu. Warto wybierać instrumenty tanie (ETF-y, konta maklerskie z niskimi opłatami) i ograniczać zbędne ruchy.

5. Przegląd

Dobrym nawykiem jest sprawdzanie portfela raz na kwartał lub co pół roku. Częstsze zaglądanie może prowadzić do niepotrzebnych emocji i nerwowych decyzji.

A jakie są pułapki i ograniczenia dywersyfikacji?

Choć dywersyfikacja to jeden z najważniejszych fundamentów inwestowania, nie jest magicznym rozwiązaniem na wszystkie problemy. Ma swoje ograniczenia, a źle zastosowana potrafi wręcz zaszkodzić.

1. Korelacje zmienne w czasie

To, że dziś akcje i złoto poruszają się w przeciwnych kierunkach, nie znaczy, że zawsze tak będzie. W globalnych kryzysach często wszystkie aktywa spadają równocześnie, bo inwestorzy uciekają do gotówki.

2. Nadmierna dywersyfikacja

Kupowanie „po trochu” wszystkiego prowadzi do sytuacji, w której portfel wygląda jak indeks giełdowy – a wtedy lepiej byłoby po prostu kupić tani ETF i mieć święty spokój. Zbyt wiele pozycji rozmywa efekty i utrudnia kontrolę.

3. Koszty i opłaty

Im więcej instrumentów, tym więcej prowizji, spreadów i opłat za zarządzanie. Częste rebalansowanie też potrafi „zjeść” część zysków.

4. Fałszywe poczucie bezpieczeństwa

Niektórzy inwestorzy zakładają, że skoro mają portfel rozłożony na 10 różnych aktywów, są nietykalni. Tymczasem dywersyfikacja zmniejsza ryzyko, ale go nie eliminuje. Wystarczy globalna recesja, żeby cały portfel tracił na wartości.

5. Trudność w utrzymaniu spójności

Im bardziej złożony portfel, tym trudniej go monitorować. W praktyce wielu inwestorów gubi się w szczegółach i zaczyna podejmować chaotyczne decyzje.

Dywersyfikacja jest więc jak przyprawa w kuchni – stosowana w odpowiednich proporcjach poprawia smak, ale przesada potrafi zepsuć całe danie.

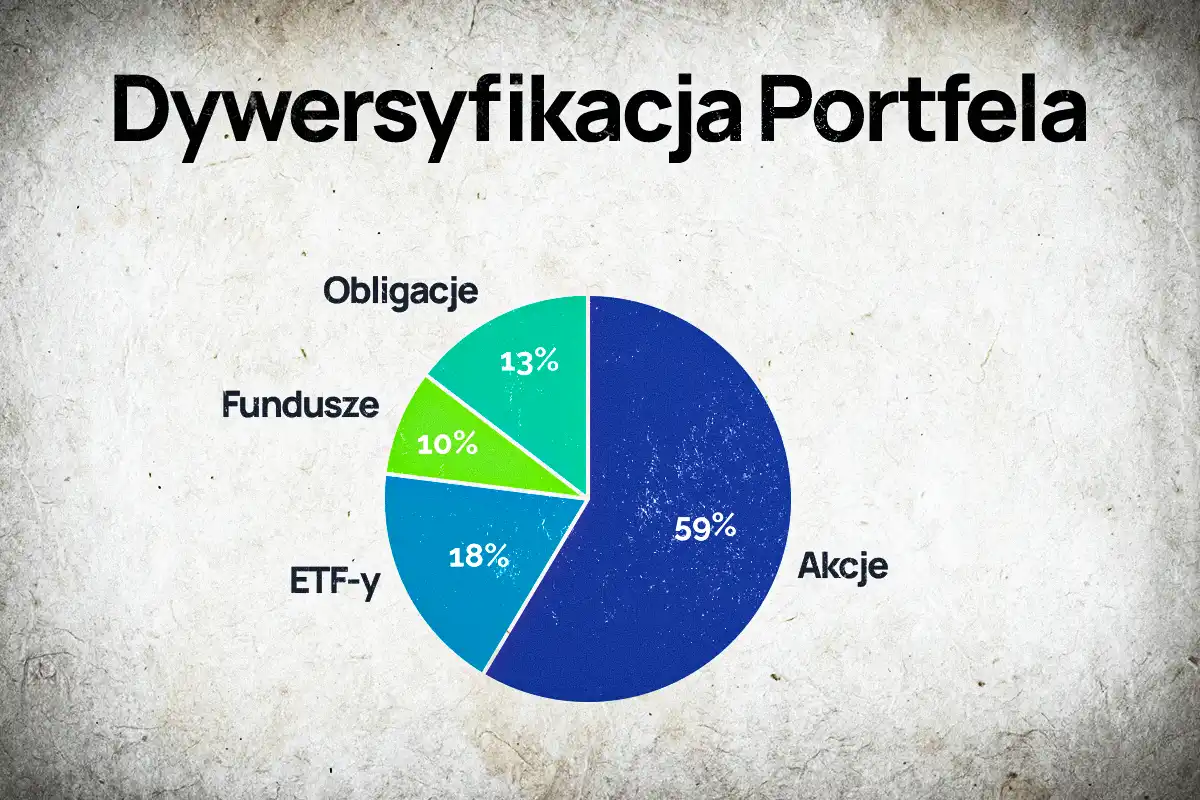

Przykład portfela

Teoria teorią, ale najlepiej zobaczyć, jak dywersyfikacja działa na liczbach. Wyobraźmy sobie inwestora, który dysponuje kapitałem 100 000 zł i rozważa dwa podejścia:

Portfel A – brak dywersyfikacji

- 100% w akcjach spółek technologicznych z USA.

Scenariusz: jeśli sektor notuje bessę i ceny spadają o 30%, inwestor zostaje z portfelem wartym 70 000 zł.

Portfel B – zdywersyfikowany

- 50% akcje (ETF na S&P 500 i część na GPW),

- 30% obligacje skarbowe (w tym część indeksowana inflacją),

- 10% złoto,

- 10% REIT-y (fundusze nieruchomości).

Scenariusz: sektor technologiczny traci 30%, ale obligacje i złoto rosną o 5–10%. W efekcie portfel B spada nie o 30%, lecz o ok. 8–10%. Strata jest bolesna, ale łatwiejsza do odrobienia, a inwestor zachowuje spokój.

Rebalansowanie

Po roku, jeśli akcje odbiły, a złoto spadło, proporcje mogą się odchylić od pierwotnych. Rebalansowanie polegałoby na sprzedaży części akcji i dokupieniu złota, by wrócić do założeń (50/30/10/10). W długim okresie taki mechanizm pozwala utrzymać stabilność portfela.

Praktyczne wskazówki

Dywersyfikacja brzmi poważnie, ale wcale nie trzeba zaczynać od skomplikowanych strategii czy dziesiątek instrumentów. Wystarczy kilka prostych kroków:

1. Zacznij od ETF-ów

Jeśli nie masz czasu ani wiedzy, żeby wybierać pojedyncze akcje, fundusze indeksowe (ETF-y) dają łatwą ekspozycję na całe rynki. Jeden ETF na S&P 500 to udział w 500 największych spółkach w USA. Podobnie ETF na MSCI World obejmuje firmy z całego świata. Zobacz także ranking ETF 2025.

2. Łącz różne klasy aktywów

Nie zatrzymuj się na akcjach. Dodaj do portfela obligacje, trochę złota czy fundusz nieruchomościowy. Nawet niewielki udział tych aktywów potrafi mocno zmniejszyć wahania portfela.

3. Ustal zasady i się ich trzymaj

Ustal, że np. Twój portfel to 60% akcji, 30% obligacji, 10% złoto i się tego trzymaj. Dzięki temu łatwiej unikniesz emocjonalnych decyzji, gdy rynek nagle spada.

4. Wprowadzaj zmiany stopniowo

Nie musisz od razu mieć idealnie zrównoważonego portfela. Możesz zacząć od prostego podziału 70/30 (akcje/obligacje), a potem dodawać kolejne elementy, gdy będziesz czuć się pewniej.

5. Edukuj się i korzystaj z narzędzi

Warto korzystać z kalkulatorów online, które pokazują korelacje między aktywami, albo prostych aplikacji do śledzenia portfela. Wiedza i konsekwencja są tu kluczowe.

6. Regularnie odkładaj, nawet małe kwoty

Dywersyfikacja to nie tylko kwestia podziału aktywów, ale też systematyczności. Nawet kilkaset złotych miesięcznie, inwestowane w różne instrumenty, w długim terminie robi ogromną różnicę.

Na początek najważniejsze jest, żeby w ogóle zacząć i nie blokować się obawą, że portfel musi być „idealny”. Z czasem można go dopracować, dodając nowe elementy i testując różne proporcje.

Dywersyfikacja to nie sztuczka z podręczników, ale praktyczne narzędzie do ochrony własnych pieniędzy. Zamiast stawiać wszystko na jedną kartę, warto rozłożyć kapitał na różne klasy aktywów i rynki. Dzięki temu nasz portfel jest odporniejszy na zawirowania – spadki jednej części są łagodzone przez stabilność albo wzrosty innej.

Nie chodzi o to, żeby kupić „wszystko, co się da”, ale żeby mądrze dobrać kilka elementów, które ze sobą dobrze współgrają. Zbyt duże rozproszenie przynosi więcej kłopotów niż korzyści, a zbyt małe oznacza ryzyko nieproporcjonalnych strat.

Wniosek jest prosty: dywersyfikacja nie gwarantuje zysków, ale zwiększa szanse, że jako inwestor wytrwasz na rynku przez wiele lat i zbudujesz stabilny kapitał. Znaczenie równowagi w życiu i w inwestowaniu jest nie do przecenienia. Powinieneś okresowo sprawdzać swój portfel inwestycyjny, aby upewnić się, że różne aktywa są w równowadze.

FAQ

Ile aktywów powinien mieć dobrze zdywersyfikowany portfel?

Nie ma jednej liczby, ale najczęściej mówi się o 3–8 różnych aktywach. Kluczowe jest, by nie poruszały się identycznie.

Czy warto dywersyfikować w ramach jednej klasy aktywów, np. tylko w akcjach?

Tak. Nawet jeśli inwestujesz tylko w akcje, możesz rozłożyć je na różne sektory, regiony i spółki o różnej kapitalizacji.

Jak często powinienem rebalansować portfel?

Najczęściej wystarczy raz lub dwa razy w roku. Ważne, by przywracać proporcje, gdy odchylenia stają się zbyt duże (np. 5–10 punktów procentowych).

Czy kryptowaluty nadają się do dywersyfikacji?

Mogą stanowić mały dodatek (np. 5%), ale są bardzo zmienne i ryzykowne. Warto traktować je jako „satelitę” portfela, a nie jego fundament.

Czy dywersyfikacja zawsze chroni przed stratami?

Nie. W globalnym kryzysie wszystkie aktywa mogą spadać jednocześnie. Dywersyfikacja zmniejsza ryzyko, ale go nie eliminuje.

Ile gotówki w portfelu inwestycyjnym?

Gotówka w portfelu inwestycyjnym pełni rolę „poduszki bezpieczeństwa” i daje elastyczność, by wykorzystać okazje rynkowe. Zwykle rekomenduje się trzymać od kilku do kilkunastu procent portfela w gotówce – zależnie od tolerancji ryzyka i planowanego horyzontu inwestycyjnego.